Los BRICS y en general la fortaleza econonómica de los países emergentes durante 2007 y 2009, fue esencial para contrarrestar la gravedad de la crisis de economías occidentales y sostener a la economía global en niveles de crecimiento aceptables. China era entonces un verdadero motor de la economía mundial, de la inversión, de comercio exterior y consumo, creciendo a tasas superiores al 9% y aportando liquidez al sistema global de manera consistente. Hoy el riesgo está en la falta de crecimiento chino, el parón inversor, desplome de las exportaciones y explosión de sus deudas. El nivel de crecimiento económico chino decretado en el 7% se está conformando como un techo potencial más que un suelo desde el que relanzar la actividad. Hoy China no aporta liquidez sino más bien al contrario, es vendedor neto de Treasuries USA como nunca antes, dificultando la labor de la FED al actuar como un factor de drenaje de liquidez. Hoy varios emergentes están en recesión, sus deudas se han disparado, los capitales están huyendo del riesgo (también de China) y regresando a monedas consideradas seguras, fortaleciendo con ello el valor del Dólar con el pernicioso efecto de aumentar el valor de las deudas contraídas.

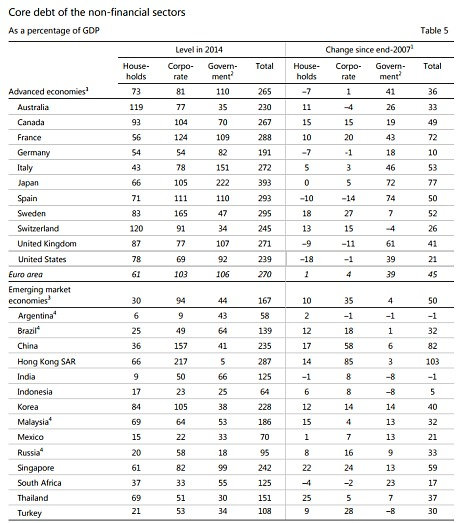

Los niveles de deuda de las principales economías occidentales eran entonces razonables, salvando excepciones como Italia o Japón, y el problema se creía controlable pero el ritmo de crecimiento de las deudas ha sido impresionante.

La monstruosa deuda privada contraída durante el boom previo a la crisis está inmerso en un proceso de desapalancamiento fuerte aunque insuficiente.

Sin embargo, el testigo de ese desapalancamiento privado ha sido tomado por la deuda pública y como consecuencia, la mayoría de países avanzados tiene hoy niveles siderales de deuda… mientras el endeudamiento privado sigue alto, igual que el corporativo.

Entonces, los Bancos Centrales disponían de herramientas para hacer política monetaria, aunque empleasen la práctica totalidad de las herramientas consideradas ortodoxas, actuando para combatir los efectos de la crisis financiera.

El diario FT recoge una interesante reflexión de Ruchir Sharma, analista de Morgan Stanley:

- “the 30 most explosive credit booms all led to a slowdown, often a crisis. A rapid change in the ratio of credit to gross domestic product is more important than its level. That is partly because some societies are able to manage more debt than others; it is partly because a sudden burst in lending is likely to be associated with a sudden collapse in lending standards.”

Lo Bancos Centrales agotaron rápido todas las herramientas a su disposición -ortodoxas- y se han inventado otras -heterodoxas como el QE- intentando promover crecimiento e inflación. Sin apenas éxito.

La mejor forma de salir de una crisis de deuda excesiva es generar crecimiento económico robusto, para nutrir la caja y poder atender el servicio de la deuda, y también generar inflación para erosionar el valor de esas deudas.

Los Bancos Centrales anhelan alcanzar ese idílico escenario de crecimiento con inflación pero después de 7 años de represión financiera, reflación de activos, ZIRP, QE, distorsión financiera…. el crecimiento es limitado e inestable y la inflación inexistente.

Houston no tenemos un problema !!! Son numerosos, por citar algunos:

- La economía global pierde fuelle y se están sucediendo las revisiones a la baja de PIB de parte de las principales instituciones mundiales.

- La inflación no repunta, sigue estancada.

- La demanda agregada es débil y su tendencia de comportamiento descendente.

- La volatilidad en mercados de divisas, bonos, materias primas y bolsa es elevada y creciente.

- Las empresas han alcanzado el techo de sus ciclos de márgenes y beneficios, parecen haber entrado en ciclo de ajuste.

Es un ciclo peligroso por las consecuencias sobre los mercados financieros. Empresas ultra endeudadas con beneficios estancados o cayendo es sinónimo de problemas, eventuales default, falta de pago con severas implicaciones en unos mercados de derivados muy sobre dimensionados y nerviosos.

Noticias muy recientes como las citadas en posts de este mismo mes revelan el grave deterioro del negocio de Caterpillar, que al estar presente en todo el mundo y en contacto directo con la economía real, se configura como un testigo muy fiable de la realidad económica global.

Noticias también de Petrobras, Volkswagen o Glencore (por cierto ayer Glencore volvió a caer más del 26% en bolsa por miedo a su incapacidad de afrontar los cerca de $30.000 millones de deuda ante la esperada rebaja de calificación, quizá hasta JUNK) suponen potentes desafíos para los inversores y mercados, especialmente de derivados.

La quiebra o suspensión de pagos de cualquiera de los grandes actores generará un efecto dominó en confianza, posicionamiento y pérdidas de grandes dimensiones, agravada en una situación de mercados inestable y dominada por la falta de liquidez.

El lento proceso de distribución de acciones iniciado a principios de año, techo en datos internos incluido y explicado en mayo aquí FOMC DE JUNIO ¡HAGAN APUESTAS!. MÁXIMOS SP500 Y TECHO EN DATOS INTERNOS, ha dado paso a un techo en precios, ruptura de pautas técnicas de medio-largo plazo y un mercado absolutamente cambiado respecto de años precedentes.

El mercado está ahora bajo la presión de la oferta, la demanda se ha evaporado y se trata de una combinación peligrosa y precaria para sostener los precios.

Considerando todo lo anterior y tras un minucioso análisis técnico de la situación, tras el susto y desplome bursátil de agosto nos atrevimos a recomendar prudencia e inclinarnos por clasificar el rebote en la categoría de “rebote del gato muerto” CLAROS EN LA TORMENTA O “REBOTE DEL GATO MUERTO”?. ANÁLISIS DE DATOS INTERNOS, DOW, IBEX, NAZ.

S&P500, 60 minutos

La situación técnica actual es realmente interesante y las perspectivas … (reservado en atención a lectores de pago quienes han podido aprovechar las recomendaciones para ganar, de momento un +11.4% y +4.8% respectivamente, mientras el mercado ha estado provocando daño y pérdidas en las carteras) estrechamente en línea con nuestro escenario más probable.

Esperamos un repunte inminente de precios (tuesday turnaround!) en atención al usual maquillaje -de los gestores “para dar confianza” tratando de engañar a los pobres inversores en fondos- de final de trimestre, hasta niveles (reservado) muy apropiado para aligerar carteras.

Twitter: @airuzubieta

No hay comentarios :

Publicar un comentario